Comment Lupus alpha Sustainable Convertible Bonds procède à la sélection des obligations convertibles ?

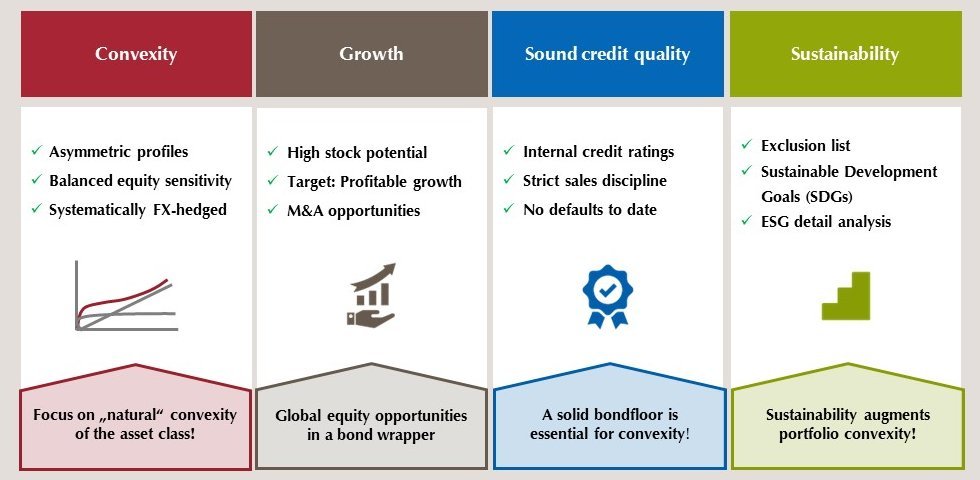

Lupus alpha Sustainable Convertible Bonds a été lancé il y a plus de 5 ans. Notre approche d'investissement est portée par la convexité "naturelle" de la classe d'actifs, car nous sommes convaincus de son profil de gain asymétrique, c'est-à-dire de la possibilité de bénéficier des opportunités du marché des actions d'une part et d’une certaine protection contre les baisses liée au profil obligataire d'autre part. Nous continuons à nous concentrer sur les actions intéressantes, en particulier dans les secteurs porteurs, où le potentiel de hausse est élevé. Pour que la protection contre les baisses fonctionne, un autre élément important pour nous réside dans la qualité du crédit. Enfin, notre approche de la durabilité comporte trois volets : (i) des critères d'exclusion classiques, (ii) les objectifs de développement durable (ODD) des Nations unies et (iii) un reporting extra-financier de l’entreprise.

Sélection selon notre approche d'investissement - 4 thèmes principaux

Source: Lupus alpha

Il existe de nombreux produits ESG. Dans votre fonds d'obligations convertibles, vous mettez en outre l'accent sur les objectifs de développement des Nations unies (ODD). Dans quelle mesure cela constitue une différence par rapport à l’univers?

Pour nous, les 17 ODD des Nations unies sont encore plus déterminants que les critères ESG qui s’imposent lors de la sélection d'obligations convertibles, et ce pour trois raisons : premièrement, ils sont tournés vers l'avenir, alors que les critères ESG évaluent davantage un état. Dit de manière imagée, vous regardez dans le rétroviseur. Deuxièmement, les notations ESG sont très sujettes à interprétation ; les agences pondèrent certains critères de manière très différente, ce qui peut conduire à des notations tout aussi différentes. Les ODD, en revanche, fournissent un cadre cohérent à l'échelle mondiale et permettent aux entreprises de se comparer à un référentiel unique. Enfin, les ODD rendent la question de la durabilité très tangible, car un produit spécifique répond à des objectifs de développement associés.

17 objectifs de développement durable des Nations Unies pour 2030

Source: Nations Unies

Comment l’ESG s’articule avec les ODD dans votre fonds ?

Les ODD figurent au premier plan du processus de sélection. Nous recherchons des entreprises qui apportent des réponses aux défis mondiaux en proposant des services et des solutions innovantes pour une société plus durable. Dans le meilleur des cas, une entreprise apporte une contribution significative aux ODD lorsqu’elle y consacre plus de 10% de son chiffre d'affaires. Si cette valeur est inférieure, elle doit également avoir une note ESG minimale de BB attribuée par notre prestataire de données MSCI. Au-delà, nous sommes autorisés à investir dans des entreprises qui ont au moins un score ESG A et qui n'ont pas fait l'objet de controverses sérieuses.

Une fois les filtres appliqué, quel univers reste-t-il pour investir ?

En fait, en ce qui concerne les obligations convertibles, nous nous trouvons dans un univers d'investissement relativement restreint, avec un volume de marché d'environ 700 milliards de dollars. Ces obligations sont réparties sur environ 1 000 émissions de 700 à 800 entreprises. Après notre processus de sélection, qui comprend également l'analyse fondamentale classique, c'est-à-dire la cote de crédit de l'entreprise, la solidité de son business model, les ratios du bilan, les caractéristiques de l'obligation individuelle, et ainsi de suite, il nous reste environ 200 entreprises dans notre univers investissable. Parmi celles-ci, seules les 60 à 80 meilleurs titres sont retenus. Il s'agit d'un processus très dynamique, car chaque année, environ un cinquième du portefeuille global est remplacé, au fur et à mesure que les anciennes obligations arrivent à échéance et que de nouvelles arrivent sur le marché.

En quoi l’exigence croissante en matière ESG peut-elle avoir un impact sur la qualité des obligations convertibles ?

Seules les entreprises qui répondent à une analyse approfondie et détaillée sont éligibles au portefeuille - ici, les obligations durables ne sont pas du tout différentes de celles qui ne répondent pas à des critères ESG et ODD stricts. En fait, d'après les observations que j’ai pu faire jusqu'à présent, il y a certains atouts quant à la durabilité d’une obligation convertible. Celle-ci renforce le plancher de l'obligation, c'est-à-dire la valeur en dessous de laquelle l'obligation convertible ne devrait pas baisser, à condition bien sûr que la notation de crédit soit correcte. Cela s'explique par le fait que le risque que les entreprises concernées provoquent des controverses diminue considérablement. Cela améliore également la convexité des obligations, c'est-à-dire leur propension à participer moins à la baisse qu’à la hausse des marchés. En outre, les entreprises qui se démarquent en matière d'ESG et d’ODD bénéficient du cycle d'investissement stratégique qui s'accélère – car attirant de plus en plus les investisseurs. Enfin, le potentiel de performance est supérieur à la moyenne car les entreprises fortes en matière d'ODD, en particulier, sont des entreprises en forte croissance.